Bisnis & Korporasi

Bisnis & Korporasi

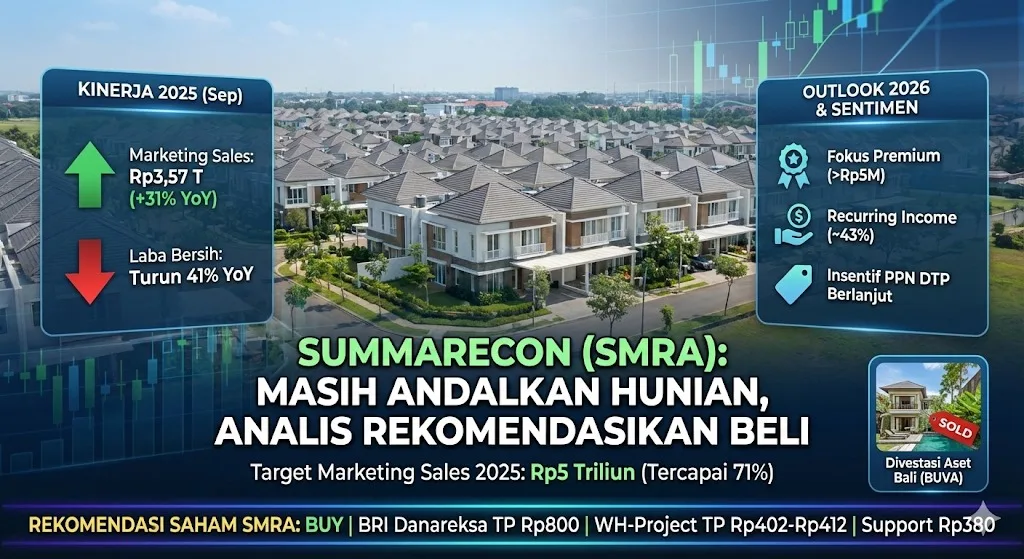

PT Summarecon Agung Tbk (SMRA) pada 2025 diperkirakan tetap stabil dengan dukungan utama dari aset hunian rumah tapak, meski tekanan terhadap laba bersih masih terjadi. Sejumlah analis menilai saham SMRA masih menarik sebagai value play defensif di sektor properti.

Direktur Utama SMRA, Adrianto P. Adhi, menyampaikan bahwa perseroan optimistis dapat mencapai target marketing sales Rp5 triliun pada 2025. Hingga September 2025, realisasi marketing sales telah mencapai Rp3,57 triliun, tumbuh 31% secara tahunan dan setara 71% dari target tahun ini.

“Kontributor terbesar masih berasal dari Summarecon Serpong dan didominasi rumah tapak, karena penjualan apartemen masih belum terlalu kuat,” ujar Adrianto.

Kinerja Keuangan dan Kontribusi Segmen

Per September 2025, pendapatan neto SMRA tercatat Rp6,41 triliun, turun 14,86% YoY dibandingkan periode yang sama tahun lalu. Rinciannya:

-

Pengembangan properti: Rp3,96 triliun

-

Properti investasi (recurring income): Rp1,72 triliun

-

Segmen lain-lain: Rp722,38 miliar

Laba bersih yang dapat diatribusikan kepada pemilik entitas induk mencapai Rp549,57 miliar, turun 41,39% YoY.

Pengamat pasar modal Reydi Octa menilai kinerja SMRA pada 2025 relatif lebih lemah dibandingkan beberapa emiten properti lain yang lebih agresif di segmen rumah tapak, namun pertumbuhan marketing sales menunjukkan permintaan masih terjaga.

Prospek 2026 dan Sentimen Sektor

Analis BRI Danareksa Sekuritas, Abida Massi Armand, menilai kinerja SMRA pada 2025 berada di level middle-pack dibandingkan emiten properti besar lainnya seperti PT Ciputra Development Tbk (CTRA) dan PT Bumi Serpong Damai Tbk (BSDE).

Namun untuk 2026, SMRA berpotensi mendapatkan dorongan dari:

-

Pergeseran permintaan ke segmen premium (>Rp5 miliar)

-

Recurring income yang diproyeksikan mencapai sekitar 43%

-

Valuasi sektor properti yang masih diskon terhadap RNAV

Sentimen positif lain berasal dari perpanjangan insentif PPN DTP hingga akhir 2025, meski ketergantungan pada insentif ini masih menjadi risiko utama.

Divestasi Aset dan Dampaknya

SMRA juga melakukan divestasi aset di Bali melalui penjualan kepemilikan pada PT Bukit Permai Properti kepada PT Bukit Uluwatu Villa Tbk (BUVA) dengan total nilai sekitar Rp536,28 miliar.

Meski berpotensi memperbaiki likuiditas jangka pendek, analis menilai divestasi ini bukan katalis fundamental utama dan dapat mengurangi pipeline pertumbuhan jangka panjang jika tidak diimbangi proyek baru.

Rekomendasi Saham SMRA

-

BRI Danareksa Sekuritas: Beli, target harga Rp800 per saham

-

William Hartanto (WH-Project): Beli, target jangka pendek Rp402–Rp412

-

Support: Rp380

-

Resistance: Rp402

-

SMRA dinilai menarik bagi investor yang mencari saham properti defensif dengan fundamental stabil, meski bukan top pick sektor.

Baca juga : https://nexmancoffee.com/bdkr-gandeng-masterpancang-garap-proyek-strategis-di-ipip-kolaka-bidik-pertumbuhan-dari-hilirisasi-nikel/

Cek juga : https://nexmancoffee.com/shop/

Shope : https://id.shp.ee/XGu8zJ9

Tokped : https://tk.tokopedia.com/ZSPHcckwg/

Tiktok : https://www.tiktok.com/@nexmankopigingseng

Artikel Lainnya

Berita & Update Finansial

Berita & Update Finansial

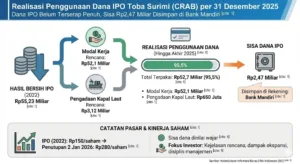

Dana IPO Belum Terserap Penuh, Toba Surimi (CRAB) Simpan Rp2,47 Miliar di Bank Mandiri

Jakarta, 3 Januari 2026 — Lebih dari tiga tahun setelah melantai di bursa, PT Toba Surimi Industries Tbk (CRAB) masih menyisakan sebagian dana hasil…

Berita & Update Finansial

Berita & Update Finansial

Chandra Asri Pacific (TPIA) Resmi Akuisisi SPBU Esso di Singapura, Analis Nilai Strategi Ekspansi Regional

Jakarta, 4 Januari 2026 — PT Chandra Asri Pacific Tbk (TPIA) kembali menunjukkan langkah agresif di awal 2026. Emiten petrokimia yang terafiliasi dengan konglomerat…